甭管情不情愿承认,山姆大叔依然能够影响全球经济的风向。

最近,美国楼市有一些迷幻,其商业地产隐藏的巨大风险,可能会因写字楼价格的暴跌而逐渐暴露出来,更有可能在全世界引发新一轮的金融风暴。

这年头,地主家也没啥余粮了,大洋彼岸的风雨,咱们不能不关注。

空置率居高不下,写字楼有价无市

一方面,2023年四季度,旧金山的写字楼空置率达到37%。尽管纽约有着全美最优质的金融服务公司、律师事务所、媒体企业等入驻,但是依然有20%的写字楼是空置的。

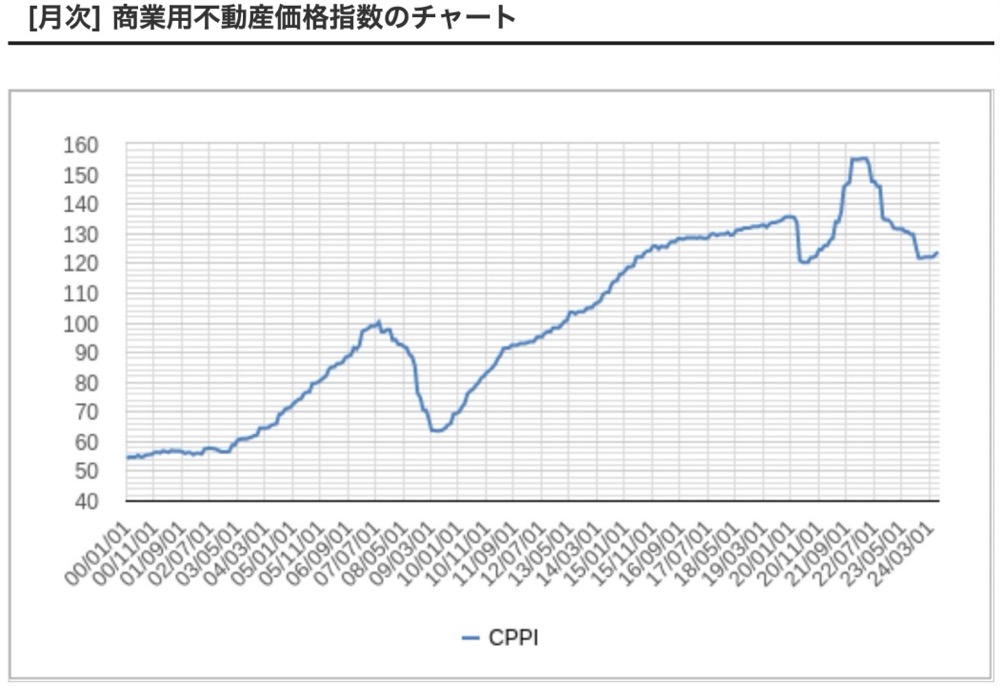

另一方面,自美联储暴力加息以来,最近的两年时间,美国写字楼的平均价格已下跌30%,但这个30%只是个市场价,实际上根本没人愿意接盘。价格下跌是因为写字楼租不出去,空置率高达21%,租都租不出去,自然就没人愿意购买了。

虽然在过去一年里,无论是欧洲的伦敦还是亚洲的香港,世界金融中心的写字楼价格都有所下降。但像美国这样幅度的下降实属罕见。

要卖楼套现,就必须打3折

美国著名的投资管理巨头黑石集团,在10年前的2014年,花了6.05亿美元的巨资在全美国最好的黄金地段百老汇大道1740号买了一处写字楼。10年后的2024年,因为美国经济低迷,黑石集团不得不卖楼套现,中途打出5折出售居然也没人接盘,结果最终的成交价格降到了1.86亿美元,妥妥的3折价格血亏出售,就这样还卖了五个月才卖掉。

同一时期,位于洛杉矶一等地的写字楼,在2023年12月以比10年前的购买价低45%左右的价格出售。美国联邦存款保险公司(FDIC)以40%的折扣出售了用纽约市写字楼担保的约150亿美元的贷款债券。

美国楼市“金融创新”玩得太花

在过去十多年的低利率时代,写字楼和商业地产,一直是国际投资者分散风险的首要投资标的。而洛杉矶、纽约等美国大城市政府,为了征收更多的固定资产税,也一直依赖且鼓励支持商业地产的增值。

这使得美国的商业地产的“金融创新”也就有了发挥的空间。银行把资本家的欠条卖给了金融公司,金融公司将欠条包装成了债券,卖给普通投资者。如果最后钱收不回来,将导致从银行到金融公司一长串关联机构接连爆雷,最后,广大的投资者买单。美国很多金融机构,特别是一些美国的地方银行,也持有大量这种写字楼贷款债券。

但是这一切由于美联储的暴力加息结束了。自美联储加息且维持长期的高利率政策以来,很多投资客因为贷款偿还期限即将到来,为了减缓资金压力只能选择打折出售持有的房产。事实上,美国已经有大量的写字楼抵押后开始还不上贷款的现象。根据华尔街的统计,2025年美国商业地产贷款总量将超过1万亿美元,而到2027年,这个数字将达到2.2万亿美元。

贷款还不上,抵押的写字楼又卖不掉,就麻烦了。更不要说,这些贷款还都被打包成为广大投资者可以购买的“理财产品”,就是一串串的爆雷!这不正是2008年,房地美、房丽美,造成全球次贷危机的翻版吗?

可能会有人要问,几个投资人亏损的问题,怎么会撼动庞大的美国经济体呢?因为这次出事的商业地产是美国最为核心地段,华尔街房价永不下跌的神话一旦被打破,可能会广泛破坏美国房产投资者的信心。对于市场经济来说,最重要的恰恰是这种信心。

美国现在的产业结构存在问题,无论是造船、造车等重工业,还是民生用品等轻工业。这一点从美国的发电总量就可以看出来,2003年全国发电量是3.8万亿瓦时,2023年则是4.1万亿,20年来仅仅增长8.1%,完全就是产业空心化的状态。

支撑美国经济发展的大概只剩下人工智能等少数领域。但美国的人工智能并非全面开花,只有少数企业是享受到了人工智能的红利的,最典型的是英伟达,由于美元回流效应,海量美元的涌入让英伟达最近三年股价已经上涨将近100倍,成为全世界市值最高的公司。

在这种产业结构下,一旦美国市场失去了信心,必将是一场万劫不复的“洪水猛兽”般的经济危机。